Работодатели, имеющие в штате хотя бы одного работника, сдают ежеквартально в контролирующие органы дополнительный документ, новую форму учета доходов сотрудников и расчета с этих сумм налога. Порядок заполнения формы 6-НДФЛ вызывают определенные затруднения и вопросы. Но в этом не так сложно разобраться.

Сроки сдачи отчетности

Все показатели, начиная с января месяца, суммируются. В документе содержатся данные о количестве сотрудников, выплатах заработной платы, отпускных и других сумм. Как и когда были произведены начисления по налогу и его уплата – все это также отражается в отчете. На подготовку годового отчета по форме 6-НДФЛ дается два месяца. То есть за 2019 год документ должен быть подготовлен и сдан в инспекцию до 02.03.2020. Крайний срок сдачи 6-НДФЛ выпадает на выходной. Следовательно, он переносится на понедельник 2 марта (ст.6.1 НК РФ).

Если численность сотрудников более 10 человек отчет подается в электронной форме. Если меньше – можно сдать бумажный вариант декларации (Письмо ФНС России от 15.11.2019 № БС-4-11/23242@).

Лист с данными об организации

Первая страница отчета – титульный лист. Затем идут два раздела, содержащие расчетные и временные данные. Порядок заполнения формы 6-НДФЛ за 2019 год включает в себя – заполнение титульного листа:

- вносятся данные «ИНН предприятия» и «КПП» (для индивидуальных предпринимателей в графе «КПП» ставится прочерк);

- «номер корректировки» означает редакцию формы 6-НДФЛ. Первый вариант отчета нумеруется как 000, если в тексте найдены неточности, то в дальнейшем при подаче второй (третьей и т.д.) редакции в графе проставляется 001;

- «период представления» – новый показатель отчетности по подоходному налогу. Он характеризуется определенным кодом. Так, годовой отчет имеет кодировку – 34 (1 квартал – 21, полгода – 31, 9 месяцев –33);

- проставляется код налоговой инспекции (первые две цифры – регион, последние – кодовый номер подразделения инспекции) и цифровой шифр юридического лица или предпринимателя. 120 – код ИП, применяющего УСН, ЕНВД или патент – 320. Отечественные юридические лица – 212.

и последнее – указывается наименование предприятия или предпринимателя, код муниципального образования и номер телефона.

Раздел 1 формы 6-НДФЛ

Порядок заполнения формы 6-НДФЛ включает также внесение данных непосредственно в расчетный блок по налогу – в раздел «Обобщенные показатели».

Сюда переносятся сведения о доходах компании, включая надбавки, премии и выплаты с начала года по декабрь. Раздел заполняется отдельно по каждой ставке налога.

Особенности заполнения раздела:

- основная ставка налога составляет 13%. Могут применяться и другие процентные соотношения к доходу к некоторым категориям налогоплательщиков. По каждому виду ставки заполняется свой лист расчета;

- в поле 020 отражены все выплаты (зарплата, оплата отпускных). Особенностью их отражения является нарастание суммы с начала года. За 9 месяцев строка 020 будет заполнена по итогам выдачи заработной платы, начиная с января по сентябрь. По выплатам в форме дивидендам предусмотрена другая графа;

- сумма вычетов также учитывается с января отчетного периода. Такое уменьшение дохода может применяться при наличии несовершеннолетних детей, или, например, при приобретении дома или расходах на обучение;

- 040 – строка по подсчету суммы НДФЛ, начисленной, начиная с января отчетного года. Она определяется как вычитание из суммы по строке 020 строчки 030 и умножение полученного результата на 13% либо иную ставку. По дивидендам расчет осуществляется по отдельной строке с номером 045;

- 050 строка заполняется, если имели место выплаты и работа с иностранными лицами.

Завершающий этап – раздел с итоговыми данными, в котором отражены:

- количество работников;

- строка 070 – НДФЛ, удержанный с первого месяца года.

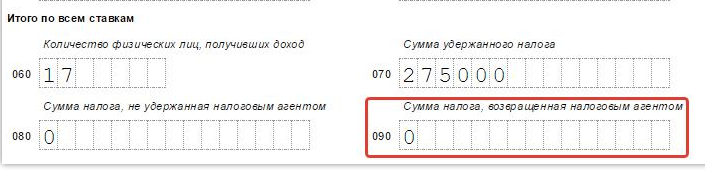

Порядок заполнения строки 070 формы 6 НДФЛ такой, что цифры со строкой 040 (начисленные суммы) могут оказаться разными. Это объясняется возможностью и практикой начисления налога в одном периоде, а удержание – в следующем. Строка 080 и 090 – преимущественно с нулевым значением.

Раздел 2 формы 6-НДФЛ

Порядок заполнения раздела 2 формы 6-НДФЛ состоит в учете хронологии по календарным числам. Этот блок заполняется по результатам работы только за отчетные три месяца (за 1 квартал, за 2 квартал). Особенности учета дня по факту выплаты денег сотрудникам:

- Получение работником дохода заносится в графу 100 (это чаще всего 30 или 31 число месяца).

- Порядок заполнения строки 110 в разделе 2 формы 6 НДФЛ: проставляется одинаковая с графой 100 дата. Это относится к любым денежным выплатам.

- Порядок заполнения строки 120 формы 6 НДФЛ: сумма налога должна быть перечислена на следующий день после выплаты зарплаты и удержания НДФЛ. Исключения допускаются только по суммам оплаты отпусков и больничного листа. Налог с этих сумм уплачивается до конца текущего месяца.

- Расчет дохода за минусом НДФЛ отражает строка 130 формы 6-НДФЛ. Порядок заполнения – вносятся данные на конкретную дату (слева по строке 100).

- Последний показатель – это сумма налога, которая была удержана с фактических доходов. При расчете принимают все полагающиеся вычеты по налогу. Сумма налога отражается на дату строки 110.

Порядок заполнения формы 6-НДФЛ

Введенная с 2017 года форма отчета не учитывает множество нюансов в ежедневной работе бухгалтера предприятия. Особенности формы, содержания и порядок заполнения формы 6-НДФЛ в бумажном варианте (который как раз и использует большинство ИП) затруднен обобщением данных по таким показателям, как дата и ставки. Гораздо проще вести компьютерный вид бухгалтерии и пользоваться сервисом подготовки отчетов, куда будут внесены все необходимые сведения. Рекомендованный порядок заполнения расчета по форме 6-НДФЛ дополнен показателями, с помощью которых можно частично проверить правильность составления:

- Сумма вычетов по налогу не может превышать сумму налогооблагаемой базы. Поэтому строка 020 всегда будет иметь большее значение, чем 030.

- Строка 040 (сумма НДФЛ) всегда больше или равна строке 050 (выплаты иностранцам).

- Строки 070 и 140 могут иметь разное значение суммы. Во-первых, потому что разделы заполняются по разным налоговым периодам. Во-вторых, потому что, к примеру, выплата за декабрь учитывается в первом разделе, а удержание с нее налога (указанное во втором разделе) осуществляется уже в следующем отчетном периоде.

Форма 6-НДФЛ – это расчет подоходного налога во временных промежутках. Разграничение ведется и по ставкам налога. Отчет предоставляется за каждый квартал и по истечении года.

Помощь в заполнении формы 6-НДФЛ

Не каждый может самостоятельно заполнить отчетность, даже располагая подробной инструкцией и наглядным образцом. В таком случае лучше воспользоваться услугами профессионалов. Помощь в заполнении 6-НДФЛ вам окажут аудиторская фирма или бухгалтер. Платные услуги предоставляют следующие компании:

- МЕДИА-КОНСАЛТ. Адрес: Тамбов, ул. Советская, д. 191, офис 201. Телефон: (4752) 53-63-00. E-mail: mk@mediaconsalt.ru.

- Аксиома Бухучета. Адрес: Москва, Высоковольтный проезд, д. 13а. Телефон: +7 (499) 641-02-72, +7 (499) 136-43-35. E-mail: info@asbu.ru.

- ПРОФИ консалтинг. Москва, МФК «Город Столиц», башня Москва, офис 645 (64-й этаж). Телефон: 8 (800) 201-12-59. E-mail: profy.32@mail.ru.

- ФИНАБИ. Адрес: Москва, Волгоградский проспект д. 46 Б, корп. 1. Телефон: 8 (495) 734-82-85. E-mail: info@finabi.ru.

- НДФЛ центр. Адрес: Москва, ул. Тимура Фрунзе, 16, стр. 3, офис 4 (2-й этаж). Телефон: 8 (499) 322-04-62. E-mail: mail@ndflcenter.ru.

Ответственность за непредставление отчета

Размер штрафа зависит от вида правонарушения:

| Нарушение | Норма закона | Наказание |

| Пропущен срок сдачи | п.1.2 ст.126 НК РФ | 1 000 руб. за каждый полный и неполный месяц просрочки. |

| п.3.2 ст.76 НК РФ | Заблокированные счета в случае превышения 10 рабочих дней | |

| Отчет с ошибками | п.1 ст.126.1 НК РФ | 500 руб. за 1 отчет (если найти ошибку самостоятельно и исправить ее, штраф не грозит) |

| Нарушен способ сдачи | ст.119.1 НК РФ | 200 руб. за документ |